Uma viagem, uma moto, um cruzeiro, a casa própria. Que lista encantadora, não é mesmo? Além de serem todos sonhos para muitas pessoas, o que há de comum entre os itens acima é que eles custam dinheiro.

É aí que uma parte dos sonhadores pode acabar desistindo. Uma pena! Outra parte apela para dividir o preço em suaves prestações e acabam vivendo um sonho e pagando por dois.

Pois bem, após ler este artigo, você aprenderá uma forma de realizar o seu sonho, dividindo o preço em quantas vezes você quiser e, quanto maior a quantidade de parcelas, mais barato fica. Para isso, basta um pouco de dinheiro, paciência e disciplina.

Título pré-fixado

Via de regra, os governos dos países acabam gastando mais dinheiro do que arrecadam com os impostos e, para honrar seus pagamentos, os governos se endividam.

Quando um governo se endivida, ele toma o dinheiro emprestado com a promessa de devolver um valor maior do que o que ele pegou, em uma data previamente combinada.

Isso significa dizer que, se você emprestar dinheiro para o governo hoje, lá na frente, o governo pode te devolver a quantia que você emprestou (principal) acrescida de uma pequena quantidade extra (juros).

Mas, quanto será o valor desse juro? Ele varia com o tempo? Quanto dinheiro eu vou ter na data em que meu dinheiro for devolvido?

Bem, para responder a essas perguntas de forma clara, foi criado o título pré-fixado. Esse título é uma forma de o governo se endividar na qual ele se compromete a pagar uma taxa de juros certa na data combinada ou, como chamamos, na data de vencimento. Ou seja, com o título pré-fixado, você investe hoje sabendo exatamente quanto dinheiro vai receber de volta na data de vencimento. É por isso que esse título se chama pré-fixado, porque antes de investir, você já sabe quanto será devolvido.

Vamos aos exemplos

A título de exemplo, em 19 de abril de 2022, a taxa de juros prometida para o título pré-fixado do tesouro brasileiro, com vencimento para 01 de janeiro de 2025, era de 12,17% ao ano. Isso significaria dizer que, emprestando R$ 1.998,72, você receberia R$ 2.600,00 na data de vencimento, já descontando os impostos e taxas.

Esse valor final daria, por exemplo, para pagar uma viagem de 4 dias de Recife ao Rio de Janeiro para dois viajantes adultos, com passagem e hospedagem inclusas.

Você percebeu o que que aconteceu aqui? Essa viagem acima poderia ser o sonho de alguém. Esse alguém pode realizar seu sonho e economizar mais de R$600,00 apenas tendo um pouco de paciência e mantendo sua organização financeira. Mas, nem todo mundo tem quase dois mil reais para investir assim, de uma hora para outra. Será que ainda daria para realizar o sonho, mesmo sem ter todo esse valor disponível?

Aplicação única vs. Aplicações mensais

No exemplo acima, o viajante já possuía um valor interessante e optou por aguardar dois anos e oito meses por sua viagem. Com isso, economizou seiscentos reais, ou 23%, o que é um excelente desconto. Dificilmente você reduziria tanto o preço de realizar um sonho apenas negociando um desconto por pagar à vista.

Contudo, há um grupo de pessoas que pode se beneficiar ainda mais dessa estratégia de investir antes de gastar. São aqueles que ainda não possuem um capital nem sequer perto daquele necessário para adquirir aquilo que se deseja. Isso mesmo! Estou falando do investidor que apenas consegue realizar pequenos aportes todos os meses, e que não tem qualquer capital já formado. Para esse investidor, também é possível realizar seus sonhos com um bom desconto.

Na ponta do lápis

Aproveitando o mesmo exemplo acima, com a mesma data de início dos investimentos e a mesma data de vencimento, para obter os mesmos R$2.600,00 no final, seria necessário pagar, todos os meses, até a data de vencimento do título, o valor de R$71,42, o que é bem possível para boa parte da população assalariada.

Mas, vamos comparar as duas estratégias, do ponto de vista financeiro. Se, na primeira estratégia, o desconto líquido já era de mais de R$ 600,00, nesta última, o desconto seria um pouco menor, pouco mais de R$ 314,00.

Essa diferença no desconto se dá porque, na primeira estratégia, todo o capital aplicado passa o tempo todo rendendo para você. Já na segunda estratégia, apenas o primeiro aporte passa todo o tempo rendendo; o segundo aporte passa um mês a menos rendendo; o terceiro aporte passa dois meses a menos; e assim por diante. E, como o tempo é um fator muito importante na evolução do capital, menos tempo rendendo significa menor desconto.

Mas, o aspecto financeiro não é a única diferença entre as duas estratégias, há também uma diferença de garantias de rentabilidade.

Não me interprete mal, desde que você resgate apenas na data de vencimento, a rentabilidade que você receberá será aquela informada no ato do investimento, e isso é garantido1. Contudo, se você investir hoje a uma taxa pré-fixada de, digamos, 10%, caso você invista amanhã, a taxa pré-fixada de amanhã poderá ser de 9%, 11%, ou qualquer outro percentual.

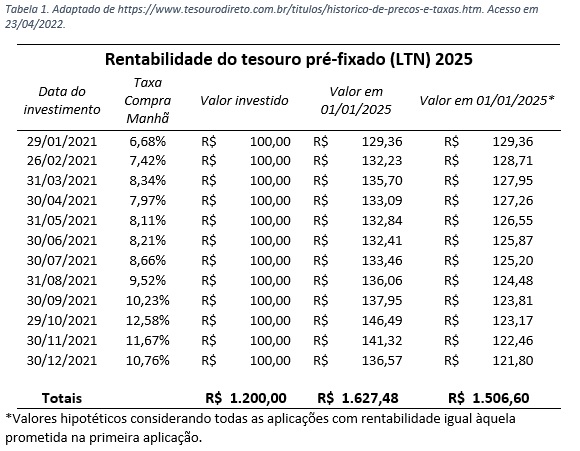

Ficou confuso? Nada melhor que um exemplo para esclarecer. A Tabela abaixo mostra as taxas de rentabilidade obtidas por quem investiu no final de cada mês durante todo o ano de 2021.

A Tabela acima é muito rica em informação, ela simula 12 investimentos diferentes ao longo do ano. Mas todos eles são no título pré-fixado com vencimento em 2025. A primeira coluna apresenta a data do investimento, a segunda coluna mostra a taxa prometida ao investidor em cada investimento. Só pela análise dessas duas primeiras colunas, já dá para observar que não há como garantir a taxa do mês seguinte. Ela inclusive pode ser maior ou menor que a taxa do mês atual.

As três últimas colunas reforçam o aprendizado com um exemplo e seus valores absolutos. Suponha que todos os 12 investimentos realizados durante o ano tenham sido no valor de R$ 100,00, como se observa na terceira coluna. Aplicando a taxa prometida, em cada investimento, teríamos, na data de vencimento, R$1.627,48, conforme se observa na penúltima coluna.

Agora, suponhamos que, a partir do primeiro investimento, fosse possível travar a rentabilidade de qualquer outro investimento subsequente no mesmo título. No exemplo atual, seria a taxa de 6,68% ao ano, obtida no primeiro investimento, em 29/01/2021. Nesse exemplo hipotético, o valor final na data de vencimento seria de R$1.506,60, um valor diferente daquele obtido com a aplicação das taxas verdadeiras.

Voltando à comparação entre a aplicação única versus várias aplicações mensais; nessa última, não é possível garantir o valor final da sequência de aportes uma vez que a taxa prometida em cada investimento varia com o tempo.

Recapitulando: geralmente, a aplicação única requer maior capital inicial do que a sequência de aportes mensais. Por outro lado, como o capital inteiro passa todos os períodos rendendo, é esperado um retorno maior na estratégia de aplicação única. Além disso, numa aplicação única, é possível saber exatamente qual será o retorno na data de vencimento, o que não é o caso da estratégia de aportes mensais, em que não se pode garantir o exato rendimento final.

Cuidados com a inflação

A propriedade da inflação é corroer o teu poder de compra. Ela não corrói apenas o poder de compra da tua conta corrente, ela também reduz a rentabilidade dos teus investimentos.

Inclusive, chamamos de rentabilidade nominal aquela prometida no ato do investimento, enquanto a rentabilidade já descontada do efeito da inflação é chamada de rentabilidade real. Bem intuitivo, não é mesmo?

Mas como eu posso identificar o tamanho do efeito da inflação?

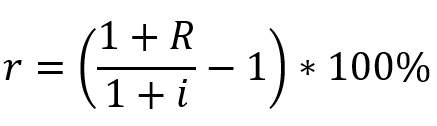

Para nossa sorte, há uma fórmula já pronta:

Onde é a rentabilidade real,

é a rentabilidade prometida no ato do investimento e

é a taxa de inflação no período entre a aplicação e o vencimento.

Por exemplo, suponha que um título pré-fixado prometeu e pagou, no vencimento, 13%. No mesmo período entre a aplicação e o vencimento, a inflação foi de 9%. Aplicando a fórmula acima, verificamos que a rentabilidade real do investimento, ou seja, o quanto que o seu poder de compra, verdadeiramente, aumentou, foi de 3,7%.

Vale atentar que é errado simplesmente subtrair uma taxa da outra. Afinal, treze menos nove é quatro, que é diferente do valor verdadeiro calculado acima.

Mas, o que isso tem a ver com a realização do seu sonho?

Tem tudo a ver. O preço de realizar o seu sonho pode ser um hoje e ser outro totalmente diferente quando o seu título vencer. O seu sonho pode ficar mais barato ou pode ficar mais caro. E isso, infelizmente, você não tem como controlar.

E, ainda com relação à imprevisibilidade dos preços futuros, tem mais um detalhe. Quando se investe pensando em usar o valor final do investimento para comprar algo específico, não adianta fazer projeção de índice de inflação. Isso porque todo índice leva em conta uma cesta geral de produtos e traz uma média da evolução dos preços desses produtos durante o período de avaliação. Isso quer dizer que o produto ou serviço que você deseja adquirir pode aumentar de preço muito mais do que o índice de inflação, ou muito menos.

Cuidados com a marcação a mercado

Ao longo do texto, falamos muito sobre o valor final do investimento, ou rentabilidade prometida na data de vencimento.

Contudo, investimentos como os títulos pré-fixados do tesouro brasileiro podem ser vendidos antes da data de vencimento.

Por outro lado, se a rentabilidade é “garantida” na data de vencimento para esses títulos, em qualquer data anterior ao vencimento, a rentabilidade é variável, podendo ser maior que a prometida, menor ou até mesmo negativa.

Isso mesmo, no meio do caminho entre a sua aplicação e a data de vencimento, caso você deseje vender o título antecipadamente, é possível que o valor de venda seja inferior ao preço que você pagou na data de investimento.

A essa variação de preços dos títulos até a data do vencimento, dá-se o nome de marcação a mercado.

Então, a menos que você já tenha boa experiência de mercado e saiba exatamente o que está fazendo, conte com o dinheiro aplicado apenas na data do vencimento e evite realizar vendas antecipadas, pois pode ser muito arriscado.

Cuidados com taxas

Por incrível que pareça, ainda há corretoras que cobram taxa de administração ao investidor para a aquisição de títulos do tesouro direto. Acessando ao site https://www.tesourodireto.com.br/conheca/bancos-e-corretoras.htm, você pode identificar quais são essas corretoras.

A boa notícia é que a maioria das corretoras mais famosas já não cobra mais taxas de administração para esse tipo de investimento.

Além disso, de forma obrigatória, independente de qual seja a sua corretora, você precisa pagar a taxa de custódia B3 dos seus títulos do tesouro direto. Essa taxa corresponde a 0,20% ao ano sobre o valor do seu título. Por exemplo, se você tiver R$10.000,00 investidos em um título pré-fixado, vai precisar pagar o equivalente a R$20,00 ao ano.

Mas, no caso do título SELIC, há isenção para valores até R$10.000,00, e em caso de valores maiores, somente é cobrada a taxa sobre o valor excedente. Por exemplo, se você tiver R$12.000,00 em títulos SELIC, pagará a taxa somente sobre os R$2.000,00 que excedem o limite de isenção, ou seja, o equivalente a R$2,00 ao ano.

Essa taxa é cotizada diariamente, mas somente é cobrada duas vezes ao ano, no primeiro dia útil de janeiro e no primeiro dia útil de julho, de modo que a soma das duas cobranças equivale a uma taxa de 0,20% ao ano. Para evitar ficar com a conta negativa no início de cada semestre, é importante o investidor lembrar de transferir, para sua conta na corretora, os recursos necessários para cobrir a taxa, pelo menos, no dia anterior ao da incidência das cobranças.

Considerações finais

Os títulos pré-fixados podem significar uma ferramenta poderosa para te ajudar a realizar sonhos sem ter que se endividar, desde que você tenha paciência para aguardar o tempo necessário para o vencimento do título e a disciplina de realizar os aportes necessários para compor o montante de dinheiro que vai estar trabalhando para você.

Sempre bom ter em mente os efeitos da inflação. Seu sonho pode custar mais caro no momento em que você tiver resgatado o montante.

Lembre-se de que a rentabilidade mencionada no momento da compra do título somente é válida se você aguardar até o seu vencimento. Caso você queira vender antes, a rentabilidade obtida poderá ser maior ou menor que aquela prometida, portanto, ter paciência é fundamental para garantir a sustentabilidade dos investimentos.

Cuidado com as taxas cobradas! Opte por utilizar corretoras que não cobram taxas de administração. Além disso, atente-se para as taxas obrigatórias de custódia da B3: nas datas de cobrança, mantenha sua conta da corretora com saldo suficiente para pagar a taxa cobrada. Atentando para os aspectos mencionados acima, seu investimento será seguro e você poderá, efetivamente, realizar seus sonhos sem se endividar, mesmo que não possua, agora, o dinheiro suficiente para custeá-lo.

Forte abraço e sucesso!